Può sembrare un paragone azzardato dati i contesti macroeconomici e geopolitici profondamente diversi, ma quello su cui vogliamo concentrarci sono le valutazioni relative e le metriche connesse a questi titoli.

Andiamo con ordine: le magnifiche sette le conosciamo tutti, ma cosa sono le Nifty Fifty?

“Nifty Fifty” è un termine utilizzato per descrivere un gruppo di circa 50 azioni di grandi aziende statunitensi che erano molto popolari tra gli investitori istituzionali negli anni ’60 e ’70. Queste azioni erano considerate “must-own” per qualsiasi portafoglio di investimenti a lungo termine a causa della loro crescita costante degli utili, della qualità aziendale e della loro posizione dominante nei rispettivi settori.

Alcune delle aziende più note che facevano parte del Nifty Fifty erano:

IBM, Coca-Cola, McDonald’s, Walt Disney, Johnson & Johnson, Procter & Gamble, Polaroid, Xerox, PepsiCo e altri nomi leader nei vari settori in cui operavano all’epoca.

Negli anni ’70, con l’aumento dei tassi di interesse e la recessione economica, molte di queste azioni videro una significativa contrazione delle loro valutazioni. Nonostante molte di queste aziende continuassero a crescere e a mantenere forti fondamentali, i prezzi delle loro azioni scesero drasticamente a causa della contrazione dei multipli di valutazione. Gli investitori che avevano acquistato queste azioni a valutazioni elevate subirono significative perdite di capitale.

Nello specifico, nel 1972, queste aziende avevano registrato una crescita media annua degli utili superiore al 22% negli ultimi cinque anni, con un incremento superiore al 30% nel solo 1972. Per l’S&P 500, questi numeri erano rispettivamente solo del 4% e quasi del 13%.

Anche dal punto di vista della redditività, le “Nifty Fifty” spiccavano, con un rendimento del capitale proprio (ROE) superiore al 22% in media, ben al di sopra del ROE storico del 14% per l’indice S&P 500.

Tuttavia, sul mercato, questi titoli erano diventati piuttosto costosi, con un rapporto P/E medio di circa 43 alla fine del 1972, ben più del doppio del rapporto P/E di 18 per l’S&P 500.

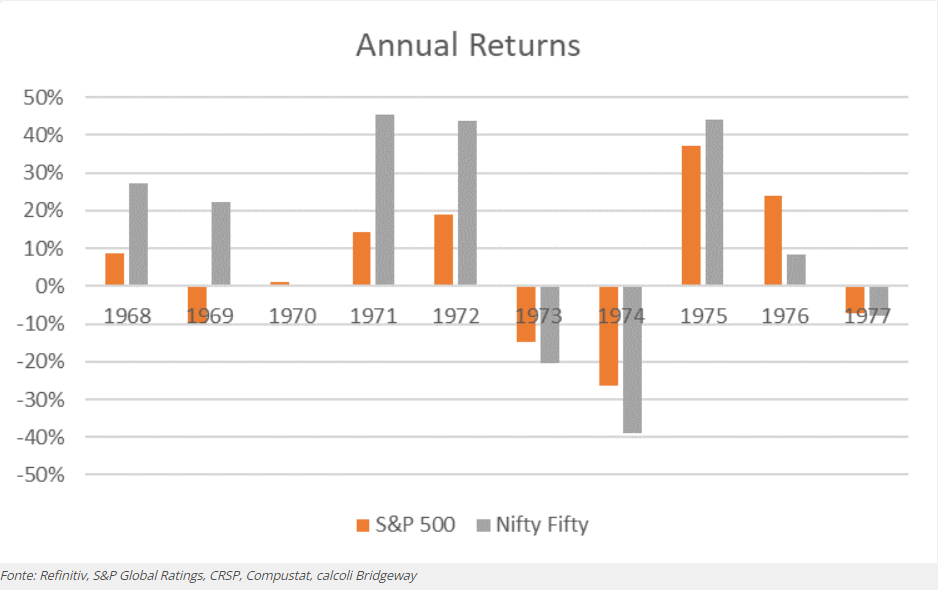

Nonostante quindi questi ottimi valori fondamentali, i multipli erano estremamente elevati, indicando che le aziende erano sopravvalutate. Questo si tradusse in crolli maggiori della media durante la recessione che seguì il 1972. Il grafico seguente mostra che l’S&P 500 è crollato di oltre il 14% nel 1973 e di oltre il 26% nel 1974, mentre i titoli Nifty Fifty hanno subito perdite del 19% nel 1973 e del 38% nel 1974.

La conclusione quindi è che il prezzo di borsa di un titolo non è legato ai suoi valori fondamentali?

Assolutamente no.

Le due cose sono strettamente legate, ma c’è una variabile fondamentale da tenere in considerazione: la valutazione iniziale.

Questi titoli avevano un rapporto P/E medio di 43 nel 1972. Tuttavia, dopo la crisi, nel 1980, i loro P/E erano drasticamente diminuiti.

Ecco qual è il problema: un’eccessiva valutazione iniziale che comporta aspettative troppo elevate.

Tutto è relativo. Una buona performance fondamentale non garantisce necessariamente un’ottima opportunità in borsa, perché dipende da quanto dobbiamo pagare per avere un pezzettino di quella performance. Anche la migliore azienda al mondo, se pagata troppo, diventa un pessimo affare.

Anche oggi non è difficile individuare aziende con una stabilità finanziaria eccellente, una crescita elevata e una profittabilità straordinaria. Ma quanto dobbiamo pagare per ottenere queste caratteristiche? Probabilmente troppo, e nel lungo termine questo potrebbe portarci a perdere denaro, vedendo il nostro patrimonio diminuire.

Perché allora la gente continua a comprare titoli con valutazioni esagerate?

Perché, come negli anni ’70 nessuno si aspettava che McDonald’s sarebbe stata scambiata a prezzi molto più bassi un decennio dopo, anche oggi nessuno pensa che le “magnifiche sette” (le aziende tecnologiche leader di oggi) saranno scambiate a prezzi più bassi fra qualche anno.

Le lezioni del passato ci insegnano che valutare accuratamente le aspettative e le valutazioni di ingresso è cruciale per evitare delusioni finanziarie. Anche le aziende con i migliori fondamentali possono diventare cattivi investimenti se acquistate a prezzi troppo elevati.

Come diceva saggiamente qualcuno: “L’affare si fa al momento dell’acquisto, non al momento della vendita.”

Questo perché il prezzo di acquisto è sotto il nostro controllo; se qualcosa costa troppo, possiamo semplicemente non comprarla e aspettare che il prezzo scenda. Al contrario, il prezzo di vendita è una variabile ignota e imprevedibile.

Utilizzando questa logica, a volte si può rimanere fuori da una determinata operazione, ma il mercato è pieno di opportunità. Mentre perdere soldi acquistando qualcosa di molto costoso solo “perché è di moda” non è sicuramente una strategia di investimento profittevole sul medio-lungo termine.

Il paragone tra le Nifty Fifty e le magnifiche sette non è necessariamente preciso e bisogna valutare le aziende singolarmente. Tuttavia, è utile per riflettere sulle valutazioni iniziali, che fanno la differenza sul lungo termine tra un portafoglio in perdita e uno in profitto.