Il Settore

Il settore oil and gas è una componente fondamentale dell’economia globale, coinvolgendo l’esplorazione, estrazione, raffinazione, trasporto e commercializzazione di petrolio e gas naturale. È un settore estremamente complesso e influenzato da dinamiche geopolitiche, economiche e tecnologiche.

Le aziende del settore oil and gas tendono a performare bene in diverse condizioni di mercato, influenzate da fattori come i prezzi del petrolio, la dinamica dell’offerta e della domanda globale, e dalle politiche energetiche.

Motivazioni di Interesse

La situazione attuale del settore energetico è particolarmente interessante per due motivi principali:

Tensioni geopolitiche in aree chiave. Le aree produttrici di petrolio, come il Medio Oriente, sono al momento teatro di tensioni o conflitti che possono provocare timori di interruzioni nell’offerta di petrolio. Queste interruzioni potenziali tendono a far salire i prezzi del petrolio e del gas naturale, incrementando di conseguenza le entrate e i margini di profitto delle aziende energetiche.

Prospettive economiche. Durante periodi di robusta crescita economica, la domanda di energia tende a incrementarsi, portando a un aumento dei prezzi del petrolio e del gas, a vantaggio delle aziende del settore. In America e in Europa, si prevedono prossimi tagli dei tassi di interesse e un allentamento delle politiche monetarie restrittive, che potrebbero fornire ulteriori stimoli alla crescita economica. Inoltre, se Trump dovesse riconquistare la Casa Bianca, è probabile che eserciterà pressione per accelerare gli stimoli di politica monetaria e continuare con significative spese pubbliche, fattori entrambi che potrebbero ulteriormente stimolare l’economia.

Questi elementi, combinati, delineano un contesto potenzialmente vantaggioso per il settore energetico, influenzando direttamente i prezzi dell’energia e le strategie aziendali a breve e medio termine.

Ma non tutti i titoli del settore hanno delle buone caratteristiche dal punto di vista finanziario e di sottovalutazione. Saranno infatti i titoli di migliore qualità e con un prezzo più distante dal valore intrinseco a beneficiare maggiormente di queste prospettive.

Ed è proprio per questo che ora andiamo ad analizzare i tre migliori titoli del settore Oil & Gas, sfruttando un potente strumento che abbiamo sviluppato internamento: il Cristail Stock Rank.

Top 3 Migliori Titoli

Tutti i titoli sono scelti tramite lo Stock Rank, ma sono solo 3 dei 100 titoli che, secondo le nostre analisi, sono sottovalutati rispetto al loro valore intrinseco. Perciò, se vuoi prendere decisioni di investimento più informate e rimanere sempre aggiornato sui migliori titoli disponibili sul mercato (che aggiorniamo ogni giorno), allora lo Stock Rank è ciò che fa per te.

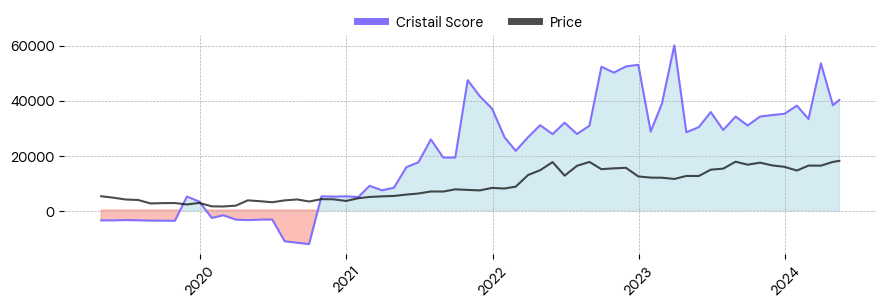

3. Marathon Oil Corporation – MRO.US

Oil & Gas E&P

Market Cap: 14.9 miliardi

Nel ranking del Cristail StockRank si trova al 15esimo posto in termini assoluti ed al terzo posto per quanto riguarda il settore Oil & Gas.

MRO registra una ampia sottovalutazione rispetto al fair value secondo il Cristail Score.

| Financial Health | Profitability | Growth | ValuationRelativa | Momentum |

| E | C | A | A | B |

Descrizione e modello di Business

Marathon Oil Corporation (MRO.US) è un’azienda indipendente di esplorazione e produzione (E&P) nel settore dell’energia, specializzata nell’esplorazione, produzione e commercializzazione di petrolio greggio e condensato, liquidi di gas naturale e gas naturale sia negli Stati Uniti che a livello internazionale. La società ha la sua sede principale a Houston, Texas.

Il modello di business dell’azienda si basa fortemente su tecniche avanzate di estrazione per massimizzare la produzione da queste risorse non convenzionali, una strategia che l’ha aiutata a mantenere una posizione competitiva nel settore energetico. Inoltre, Marathon Oil è impegnata in pratiche sostenibili, come riportato nei suoi report annuali sulla sostenibilità, e si concentra sull’impatto ambientale, sociale e di governance (ESG).

Dati finanziari

Marathon Oil è caratterizzata da un ottimo Growth Rating (A) di crescita fondamentale, rappresentativo di una società che dal 2021 ad oggi sta crescendo a ritmo costante mantenendo buoni margini operativi. Nello specifico ha registrato una crescita dell’EBITDA pari al 72.7% (superiore all’86% dei competitor) e una crescita di flusso di cassa del 174% (superiore all’98% dei competitor). Al di là del passato, sono positive anche le stime dei tassi di crescita di utile e ricavi futuri per i prossimi cinque anni in base al Consensus di Wall Street.

La situazione finanziaria (Fin. Health E) sebbene peggiore dei competitor, appare in controllo, con indicatori che indicano basse probabilità di default, a partire dall’Interest Coverage Ratio che è pari a 6 e indica che il risultato operativo (EBIT) è 6 volte il valore degli interessi passivi sui debiti (meglio di circa il 50% delle aziende competitor).

Il fattore Momentum (B) mostra un andamento positivo, evidenziato da un incremento del prezzo del 9% dall’inizio dell’anno, superiore rispetto ai concorrenti del settore. Attualmente, il titolo non solo mantiene un buon momentum, ma è anche offerto a un prezzo scontato del 10% rispetto ai massimi di aprile.

La profittabilità aziendale (C) appare leggermente inferiore ai competitor, ma a livelli assoluti si registra un margine netto del 22.48% ed il margine sui flussi di cassa del 30.48% (entrambi migliori di oltre l’80% dei competitor). La società registra un ROE pari al 12.76% e un ROA di circa il 7.2%: dati positivi, migliori del 65% delle società del settore Oil and Gas e che mettono in luce come questa azienda sia capace di remunerare correttamente gli azionisti (ROE) e convertire gli investimenti in asset in guadagni netti (ROA).

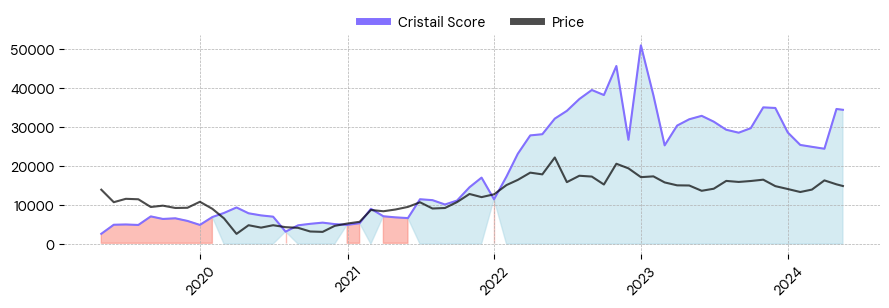

2. EQT Corporation – EQT.US

Oil & Gas E&P

Market Cap: 16.15 miliardi

Nel ranking del Cristail StockRank si trova al 13esimo posto in termini assoluti ed al secondo posto per quanto riguarda il settore Oil & Gas.

EQT registra una ampia sottovalutazione rispetto al fair value secondo il Cristail Score.

| Financial Health | Profitability | Growth | ValuationRelativa | Momentum |

| A | D | C | D | D |

Descrizione e modello di business

EQT Corporation è il più grande produttore di gas naturale negli Stati Uniti. La compagnia si concentra sullo sviluppo responsabile delle sue risorse naturali di classe mondiale e mira a essere il produttore leader nel settore.

La strategia aziendale di EQT si basa sull’innovazione nella produzione di risorse energetiche avendo un focus significativo sulla digitalizzazione e la modernizzazione delle sue operazioni per migliorare l’efficienza e ridurre l’impatto ambientale.

Negli ultimi anni, EQT ha anche rafforzato la sua posizione attraverso acquisizioni strategiche, come l’acquisto di Rice Energy nel 2017, che ha ampliato notevolmente la sua base di attività e la sua produzione giornaliera di gas naturale. Nel 2018, EQT ha completato la separazione delle sue attività di midstream per concentrarsi esclusivamente sull’esplorazione e produzione di gas naturale.

Dati finanziari

EQT presenta un Growth Rating (C), che è leggermente inferiore a quello dei suoi concorrenti. Nonostante ciò, le prospettive per il futuro dell’azienda sono positive secondo gli analisti di Wall Street, che prevedono una crescita dei ricavi nei prossimi cinque anni superiore al 96% rispetto ai competitor, un risultato eccezionale sia in termini relativi che assoluti. Le proiezioni riguardanti gli utili futuri per lo stesso periodo sono anch’esse molto incoraggianti. Tuttavia, il Growth Rating è attualmente penalizzato da una crescita dei flussi di cassa (FCF) non particolarmente brillante, benché abbiano registrato un aumento del 14% nel periodo considerato.

La situazione finanziaria (Fin. Health A) risulta molto buona. La società ha un Equity to Asset 0.6 (meglio del 65% dei competitor) ed un Debt to Equity 0.36 (vicino alle medie di settore e sensibilmente migliore rispetto alle medie storiche delle aziende). L’indicatore Equity to asset indica che il 60% degli asset dell’azienda è finanziato dal capitale degli azionisti, indicando una dipendenza minore da debiti esterni e una solidità finanziaria. Il Debt to equity misura il livello di indebitamento dell’azienda rispetto al suo capitale proprio. Un rapporto di 0.36 indica che per ogni euro di capitale proprio, l’azienda ha 36 centesimi di debito. I due indicatori evidenziano una stabilità finanziaria migliore dei competitor.

Il fattore Momentum (D) è più basso rispetto ai competitor perché Le performance degli ultimi mesi, su vari orizzonti temporali, sono state positive a livello assoluto ma leggermente inferiori rispetto alla media dei competitor (+7 da inizio anno).

La profittabilità aziendale (D) è peggiore dei competitor principalmente a causa di un margine lordo che non spicca nel settore. Tuttavia, questa situazione è bilanciata da un margine netto del 13.66%, superiore al 71% dei competitor. Questo dimostra l’efficacia di EQT nel contenere le spese operative, le tasse e gli interessi, tra gli altri costi. Anche il ROE ed il ROA, rispettivamente del 4.50% e 2.6% non spiccano tra i competitor.

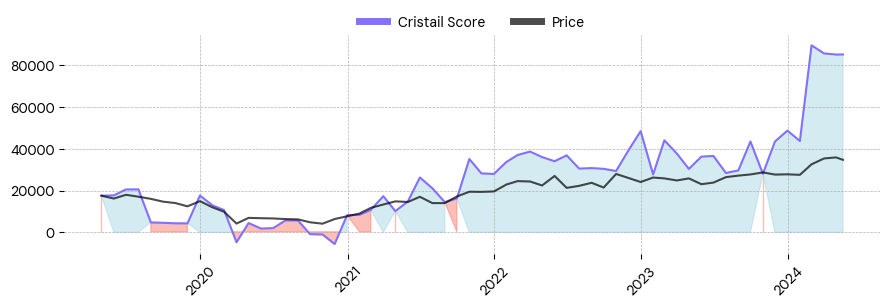

1. Diamondback Energy Inc – FANG.US

Oil & Gas E&P

Market Cap: 35.8 miliardi

Nel ranking del Cristail StockRank si trova al decimo posto in termini assoluti ed al primo posto per quanto riguarda il settore Oil & Gas.

Diamondback Energy registra una ampia sottovalutazione rispetto al fair value secondo il Cristail Score.

| Financial Health | Profitability | Growth | ValuationRelativa | Momentum |

| B | A | C | A | A |

Descrizione e modello di business

Diamondback Energy è un’azienda indipendente specializzata nell’esplorazione e produzione di petrolio e gas naturale, fondata nel 2007 e con sede a Midland, Texas. Si focalizza sulle attività nella formazione di scisti del Permiano, tra le più produttive degli Stati Uniti, che si estende nel Texas occidentale e nel sud-est del Nuovo Messico.

Il modello di business di Diamondback Energy è incentrato sull’acquisizione, lo sviluppo e l’esplorazione di risorse di petrolio e gas. La società adotta tecnologie avanzate di perforazione e completamento per ottimizzare la produzione e ridurre i costi operativi. Questo le permette di aumentare l’efficienza e la produttività dei suoi pozzi, massimizzando così il ritorno sugli investimenti.

Diamondback Energy si impegna anche in pratiche di sviluppo sostenibile, cercando di ridurre l’impatto ambientale delle sue operazioni e di migliorare la sicurezza e l’efficienza energetica.

Dati finanziari

DiamondBack Energy presenta un Growth Rating (C), che è leggermente inferiore a quello dei suoi concorrenti. Sia gli utili che il fatturato medio annuo degli ultimi 3 anni hanno avuto una crescita eccellente. Gli utili sono cresciuti di oltre l’88% ed il fatturato di oltre il 37% (meglio di oltre l’80% dei competitor). Sotto questo aspetto l’azienda è leggermente penalizzata dagli eccellenti risultati in termini di fatturato conseguito negli anni passati, nonostante i risultati degli ultimi 3 anni siano migliori della maggior parte delle aziende del settore, sono appena sotto la media storica di questa azienda. Passato a parte, le prospettive di crescita di fatturato ed utili sono rosee per il futuro e ci si aspetta che l’azienda nei prossimi 5 anni continui a crescere a ritmi costanti.

La situazione finanziaria (Fin. Health B) risulta molto buona. L’Interest coverage ratio è di 26.74 (meglio del 75% dei competitor). Questo indicatore misura la capacità di un’azienda di coprire i suoi interessi sul debito con gli utili operativi. Un ratio di 26.74 implica che l’azienda guadagna 26.74 volte gli interessi che deve pagare, indicando una forte capacità di gestire il suo debito senza stress finanziari. L’equity to asset è dello 0.57. Questo rapporto indica quanto dell’asset totale è finanziato dal capitale degli azionisti. Un valore di 0.57 significa che il 57% degli asset è finanziato dall’equity, lasciando il rimanente 43% finanziato tramite debiti. Due indicatori che indicano che l’azienda ha buona salute finanziaria ed una bassa probabilità di default.

Il fattore Momentum (A) risulta eccellente poiché l’azienda opera vicino ai massimi storici raggiunti ad aprile, con un incremento del 24% dall’inizio dell’anno. Anche se il valore attuale può sembrare elevato, ci sono due considerazioni importanti: primo, il prezzo attuale è inferiore del 7% rispetto ai massimi del mese scorso; secondo, secondo le nostre analisi, il titolo è fortemente sottovalutato rispetto al suo valore intrinseco nonostante i prezzi elevati.

Per quanto riguarda la profittabilità aziendale (A), l’azienda supera i competitor su quasi tutti gli indicatori. Negli ultimi 12 mesi, il profitto netto è aumentato del 37%, un risultato migliore del 91% dei competitor. I flussi di cassa sono cresciuti del 21.84%, superando l’83% dei competitor. Inoltre, indicatori di rendimento come il ROE (Return on Equity) e il ROA (Return on Assets) registrano rispettivamente il 20% e l’11%, posizionando l’azienda tra le più redditizie del suo settore. Nonostante questi risultati straordinari, il titolo risulta leggermente penalizzato a causa dei suoi precedenti margini eccezionali. Il margine netto degli ultimi 12 mesi è solo leggermente superiore alla media storica aziendale, sebbene rimanga eccellente.

Ecco cosa stai perdendo…

Questi sono solo 3 dei 100 titoli che, secondo le nostre analisi, sono sottovalutati rispetto al loro valore intrinseco. Perciò, se vuoi prendere decisioni di investimento più informate e rimanere sempre aggiornato sui migliori titoli disponibili sul mercato (che aggiorniamo ogni giorno), allora lo Stock Rank è ciò che fa per te.

Abbiamo recentemente lanciato questo servizio, quindi è disponibile a un prezzo speciale di lancio. Inoltre, per celebrare il lancio, ti offriamo un regalo esclusivo che siamo certi apprezzerai.

Per accedere al servizio completo, clicca qui: https://cristail.com/cristail-stock-rank/