Il 5 novembre 2024, gli Stati Uniti si apprestano a vivere un altro cruciale appuntamento elettorale, con i candidati dei tradizionali partiti Repubblicano e Democratico che si contenderanno la presidenza.

Il vincitore guiderà il paese per i successivi quattro anni, sollevando interrogativi critici tra gli investitori riguardo l’impatto delle elezioni presidenziali sui mercati finanziari.

Una domanda comune tra gli investitori è se l’ascesa al potere di un particolare partito possa indirizzare il mercato in una direzione specifica.

Partiamo subito con il botto…

…contrariamente a quanto si potrebbe pensare, il risultato delle elezioni americane non mostra una correlazione diretta con i rendimenti dei mercati azionari.

Non è possibile affermare categoricamente che la presidenza dei Repubblicani porti a una crescita del mercato negli anni a seguire o che, al contrario, sotto i Democratici si verifichi una flessione, o viceversa. Possiamo comunque trarre alcune considerazioni dall’analisi di vari studi.

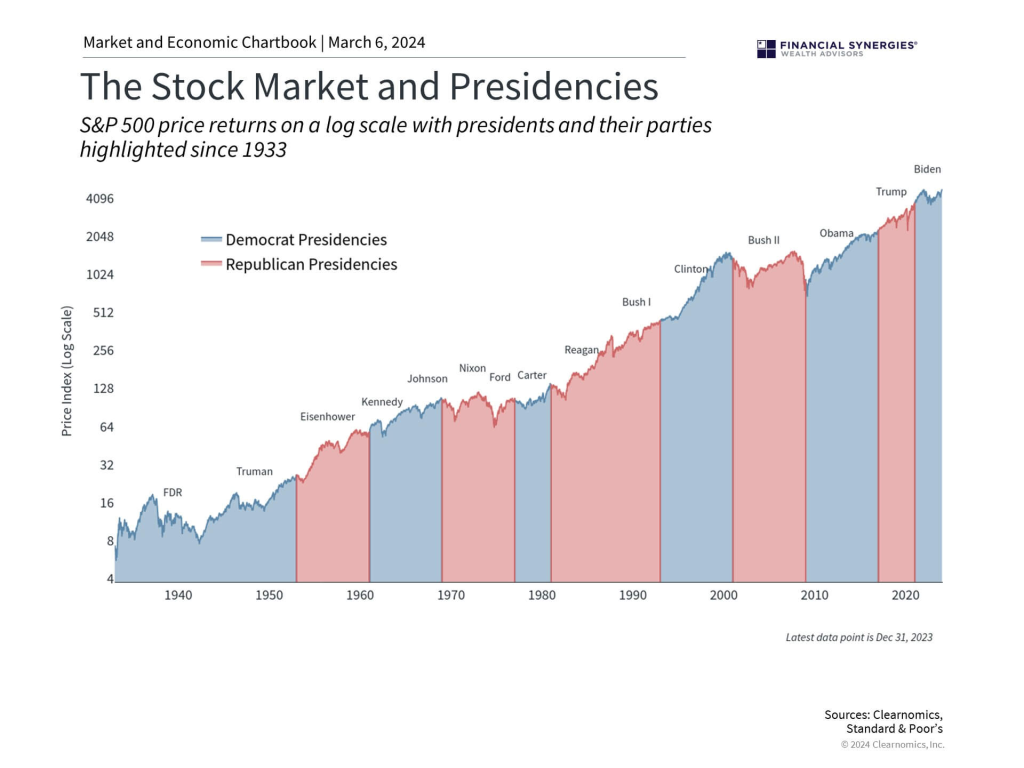

Il grafico che segue illustra i rendimenti storici dell’S&P 500, con le fasi in rosso che indicano i periodi di presidenza Repubblicana e quelle in blu i periodi sotto un presidente Democratico. È importante sottolineare che questa analisi considera esclusivamente la figura del presidente e non tiene conto della composizione del Congresso (anche se non cambia molto)

Come puoi vedere anche ad occhio, non ci sono correlazioni tra il partito del presidente e l’andamento del mercato azionario americano

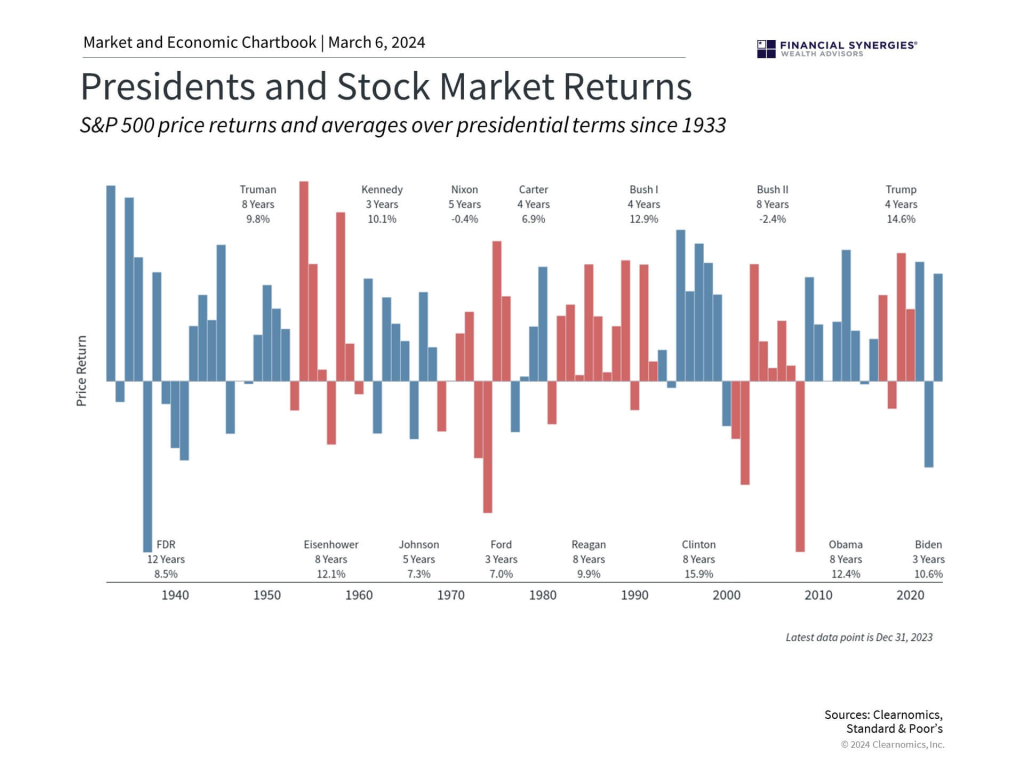

In questa immagine aggiuntiva puoi vedere il rendimento medio durante le varie presidenze, e potresti pensare che ci siano delle correlazioni: ad esempio, il mercato ha avuto prestazioni migliori sotto Bill Clinton rispetto agli altri presidenti, mentre entrambi i mandati di George W. Bush sono stati caratterizzati da grandi crolli.

Ma questa apparente correlazione si può spiegare molto facilmente: le presidenze di Bill Clinton hanno coinciso con il periodo di espansione del settore tecnologico, mentre il crollo delle dot-com si è verificato all’inizio del mandato di George W. Bush. Inoltre, la crisi finanziaria del 2008 ha segnato la fine del secondo mandato di Bush, collocando la sua presidenza in coincidenza con due significativi crolli dei mercati.

Attribuire direttamente a queste presidenze la causa dei cicli economici di espansione e recessione sarebbe eccessivo. Anche se le politiche adottate hanno avuto un impatto su questi eventi, le vere cause vanno ricercate principalmente nelle innovazioni tecnologiche e nei cambiamenti finanziari.

Quindi suggeriamo agli investitori di non attribuire eccessiva importanza al risultato delle elezioni americane quando si considera l’andamento del mercato su un arco temporale medio-lungo. Ma rimane essenziale tenere conto dell’esito elettorale per le implicazioni a breve termine e in contesti ben definiti.

Sul breve termine la volatilità dei mercati azionari potrebbe aumentare notevolmente, mentre i contesti specifici richiedono attenzione alle particolarità di ciascun partito.

Ad esempio, l’elezione di un presidente repubblicano, attualmente lo scenario più probabile, potrebbe portare alla continuazione di politiche fiscali espansive e favorire un orientamento verso una politica monetaria più flessibile, inclusa la prospettiva di tagli ai tassi di interesse in tempi più rapidi.

Le elezioni presidenziali possono avere un impatto significativo anche su settori specifici come la difesa e l’energia, i quali sono particolarmente sensibili alle promesse elettorali e alle strategie dei candidati.

Per questi motivi, gli investitori possono trovare più valore nel monitorare i cicli di mercato anziché concentrarsi esclusivamente sugli esiti delle elezioni americane.

Tuttavia, è importante ricordare che determinati partiti e, in particolare, specifici presidenti possono essere più propensi ad attuare misure che accelerano la transizione verso specifici cicli economici, pur trattandosi semplicemente di una spinta in una direzione già predefinita. Non intendiamo certo suggerire che i presidenti possano ignorare o scavalcare le leggi economiche.

Un altro elemento da prendere in considerazione nel medio termine è l’influenza che la guida della Federal Reserve potrà avere, specialmente alla luce del termine del mandato di Jerome Powell previsto per il 2026. Ricordiamo che è il presidente degli USA a scegliere il presidente della FED.

In sintesi, è importante ricordare che i mercati finanziari tendono a reagire negativamente all’incertezza, indipendentemente dalla sua natura.

Se le elezioni dovessero presentare risultati inaspettati o se l’esito elettorale fosse particolarmente incerto, è probabile che si verifichino turbolenze nei giorni circostanti le elezioni. Al contrario, una chiara indicazione di un candidato con un significativo vantaggio sugli altri potrebbe contribuire a stabilizzare i mercati, riducendo la volatilità e mantenendo un clima di maggiore serenità tra gli investitori.