Nell’articolo di ieri scrivevamo:

“Un taglio dei tassi di interesse porterà a un’ulteriore espansione economica, un possibile ritorno graduale dell’inflazione e ulteriori rialzi dei mercati azionari? La risposta non è così semplice o prevedibile. Sebbene queste siano le aspettative comuni, è probabile che i mercati finanziari seguano un percorso indipendente. Non sarebbe sorprendente osservare una discesa dai recenti massimi storici proprio quando inizieranno i tagli dei tassi.

Queste sono, naturalmente, solo speculazioni. Tuttavia, come abbiamo spesso sottolineato e come dimostrato empiricamente, i mercati raramente seguono le aspettative logiche della maggioranza degli operatori.”

Oggi desideriamo approfondire questa questione che abbiamo sollevato.

Per farlo, esaminiamo la correlazione esistente tra i tassi di interesse e l’andamento dell’S&P 500.

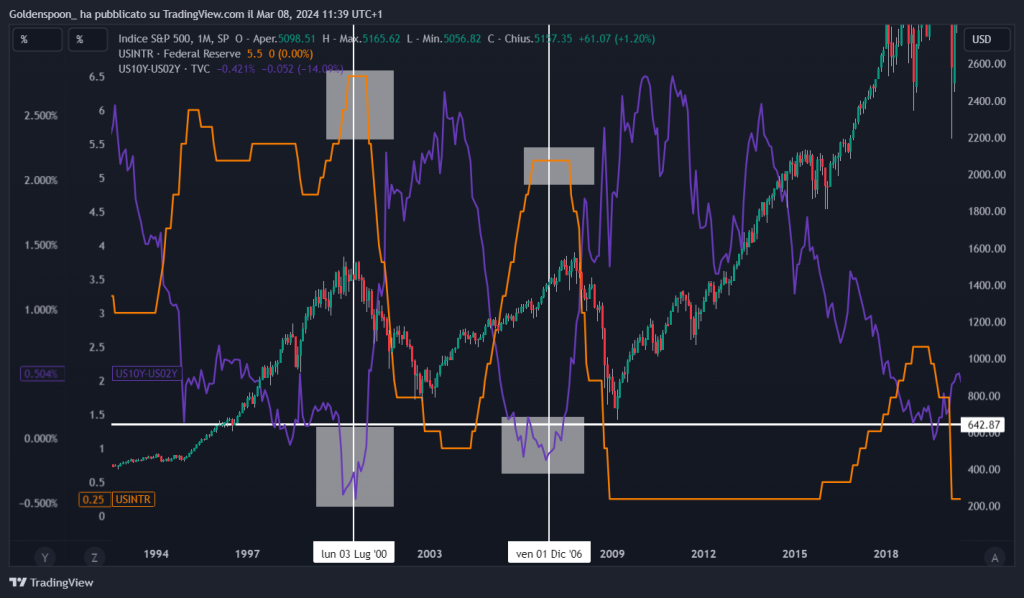

Due episodi storici di rilievo, la crisi dot com e la grande crisi finanziaria del 2008, si sono verificati in momenti di riduzione dei tassi da parte della Federal Reserve, contrariamente a ciò che molti operatori del mercato potrebbero aspettarsi. Potrebbe sembrare una coincidenza che l’S&P 500 abbia seguito due volte lo stesso “schema” di correlazione con i tassi di interesse, ovvero raggiungendo nuovi massimi storici (o quasi) mentre i tassi si avvicinavano al punto di svolta della Fed, seguiti poi da un calo dei prezzi durante il periodo di taglio dei tassi.

Si è verificata anche una terza situazione simile, più recente, che presenta caratteristiche analoghe. Tuttavia, questa non può essere considerata un esempio valido a sostegno della tesi poiché il crollo è stato innescato inizialmente dalla pandemia, seguito poi da una politica monetaria estremamente espansiva. Pertanto, includere questo episodio nell’analisi potrebbe introdurre un bias, distorcendo l’interpretazione dei dati.

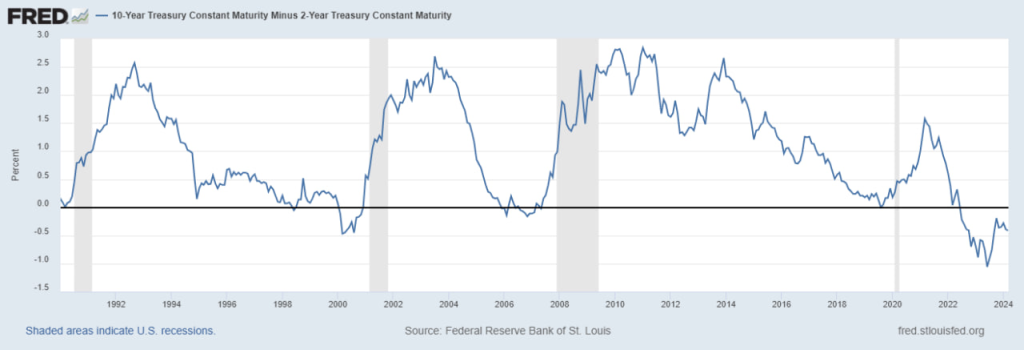

Per approfondire la nostra analisi, un altro indicatore che possiamo analizzare nel tempo è lo spread tra i rendimenti dei bond governativi americani a 10 anni e quelli a 2 anni. Questo spread, che determina se la curva dei rendimenti è positiva o negativa, è comunemente monitorato dagli analisti.

In condizioni normali, ci si aspetterebbe che lo spread avesse un valore positivo, dato che i titoli a lungo termine, come quelli decennali, dovrebbero offrire rendimenti superiori rispetto a quelli a breve termine, come i biennali, a causa della maggiore rischiosità legata alla durata dell’investimento.

Attualmente, come accaduto nel 2000 e nel periodo 2006/2007, lo spread è negativo, posizionandosi sotto lo zero. Tipicamente, la maggior parte degli analisti, ”prevedono” un possibile crollo dei mercati azionari appena la curva si inverte…ma non è proprio così. In effetti, la correlazione tra la curva dei rendimenti e i mercati azionari si manifesta principalmente quando la curva ritorna alla normalità, cioè quando lo spread tra i bond a 10 anni e quelli a 2 anni risale al di sopra dello zero

Ecco il grafico dello spread negli anni, la linea orizzontale in grigio rappresenta lo 0, cioè quando i rendimenti del decennale e del biennale sono identici:

Osservando la correlazione tra l’S&P 500 e lo spread tra i rendimenti dei bond a 10 anni e a 2 anni, notiamo che le due significative discese del mercato azionario del 2000 e del 2007/2008 sono coincise quasi esattamente con il momento in cui lo spread è risalito sopra lo zero. In altre parole, questi cali dei mercati azionari sono avvenuti quando il rendimento dei titoli decennali è tornato ad essere almeno pari, se non superiore, a quello dei titoli biennali.

Questo suggerisce che il ritorno di uno spread positivo, indicativo di una normalizzazione delle aspettative future sull’economia, può essere un segnale significativo per gli investitori riguardo alle potenziali inversioni di tendenza nei mercati azionari.

Spread tra i rendimenti dei bond a 10 anni e a 2 anni in viola, la linea orizzontale bianca rappresenta lo 0 dello spread:

E ora…mettiamo tutto insieme:

Questo schema può sembrare complesso a prima vista, ma in realtà unisce vari elementi in un’unica visione d’insieme. Abbiamo l’andamento dell’S&P 500 rappresentato dalle candele verdi e rosse, i tassi di interesse in arancione, e lo spread tra i bond a 10 e 2 anni in viola. In queste due situazioni, la correlazione tra il taglio dei tassi di interesse, il superamento dello zero da parte dello spread 10-2 anni, e la discesa dei prezzi dell’S&P 500, appare quasi perfetta.

La logica economica dietro a questo fenomeno si spiega considerando che le variazioni dei tassi di interesse e le decisioni di politica monetaria influenzano maggiormente i bond a breve termine, come quelli a 2 anni. L’aumento dei tassi di interesse e una politica monetaria restrittiva fanno salire i rendimenti dei bond a 2 anni, facendoli percepire come più rischiosi a causa della prospettiva che un innalzamento dei tassi possa raffreddare significativamente l’economia, limitando l’espansione della domanda aggregata e del PIL.

Dunque, possiamo aspettarci un crollo del mercato a giugno o nel momento in cui i tassi saranno tagliati per la prima volta? Non c’è certezza nei mercati finanziari. Tuttavia, analizzando questi precedenti storici e considerando l’attuale livello dei prezzi degli indici, possiamo cercare di sfruttare queste informazioni per ottenere un vantaggio in termini di rapporto rischio/rendimento sui mercati.

In un futuro articolo, ci occuperemo anche delle elezioni americane, un altro elemento cruciale da considerare quest’anno, e di come storicamente abbiano inciso sui mercati.