Value e Growth non sono solo due stili di investimento, ma rappresentano anche due modelli di pensiero contrapposti.

Queste due strategie di investimento, per loro natura, sono in conflitto diretto.

Tuttavia, esiste una metodologia per trarre vantaggio da entrambe le strategie e i loro rispettivi cicli, e oggi discuteremo proprio questo argomento.

Partiamo con la distinzione tra Value Investing e Growth Investing.

Il Value Investing è uno stile di investimento che si basa sull’acquisto di azioni il cui valore intrinseco (o fondamentale) è significativamente superiore rispetto al prezzo di mercato, in attesa di una futura convergenza tra i due.

Il Growth Investing è uno stile di investimento che si basa sull’acquisto di azioni di società che operano in settori in rapida crescita e che reinvestono nel loro business gli utili prodotti, allo scopo di massimizzare le possibilità di sviluppo e di crescita. Tale stile, al contrario del value investing, trascura il differenziale tra il valore intrinseco e il prezzo di mercato del titolo.

L’obiettivo del growth investing è quello di ottenere apprezzamenti in conto capitale, attraverso l’acquisto di aziende il cui valore di mercato crescerà nel tempo ad un tasso più elevato rispetto alla media del mercato.

Ciò significa che, mentre nel value investing si pone maggiore enfasi sulle caratteristiche in essere delle società, in questo caso il determinante è costituito dal loro potenziale.

In base a questi due stili le azioni vengono classificate in value stock e growth stock, mentre gli investitori che prediligono rispettivamente la prima e la seconda tipologia vengono definiti value investor e growth investor.

Le value stock sono titoli azionari che tendono ad essere scambiati ad un prezzo inferiore rispetto al loro valore fondamentale e dunque spesso sono considerate sottovalutate. Queste azioni vengono considerate “out of favor” dagli investitori, nel senso che questi titoli tendono ad essere poco attraenti.

Le growth stock (chiamate anche glamour stock) si distinguono per essere scambiate a prezzi elevati rispetto ai fondamentali e dunque talvolta possono essere considerate sopravvalutate (overvalued).

Ma quindi bisogna investire in titoli growth o in titoli value?

Beh, come spesso accade sui mercati finanziari, non esistono regole che consentono di ottenere risultati sopra la media in modo semplice.

In sostanza, ci può essere valore anche nelle aziende Growth e ci può essere Crescita – superiore rispetto alle aspettative – anche nelle aziende Value.

Sia i titoli Growth che i titoli Value hanno i loro pregi e difetti, spesso in contrasto tra loro.

Un aspetto cruciale è che i mercati rialzisti sono generalmente guidati dai titoli Growth. In un clima di euforia per un mercato rialzista, questi titoli tendono a registrare performance eccezionali.

Un chiaro esempio è stato il 2023, in cui la salita dei mercati è stata inizialmente stimolata dall’entusiasmo per l’intelligenza artificiale e successivamente sostenuta dai “Magnifici 7” (titoli Growth). Non è un caso che il Nasdaq abbia registrato una performance eccezionale con un incremento del +55% nell’anno appena concluso.

Pertanto, i titoli Growth tendono a raggiungere il loro massimo valore relativo rispetto ai titoli Value in corrispondenza o in prossimità dei picchi rialzisti del mercato. Al contrario, i titoli Value raggiungono il loro massimo valore relativo quando i titoli Growth sono ai loro minimi.

Le due categorie di titoli si alternano nel guidare il mercato, ciascuna performando meglio in scenari di mercato diversi.

I titoli Value sono più adatti in scenari difensivi, cioè quando l’economia o i mercati si avvicinano a un ciclo non espansivo.

Molti dei settori che performano meglio durante una recessione sono quelli con la più alta densità di titoli Value. Questo perché i titoli Value generalmente presentano flussi di cassa meno lontani nel tempo.

Di conseguenza, l’aumento dei tassi di interesse ha un impatto minore sui loro utili futuri. Al contrario, i titoli Growth, con flussi di cassa più lontani nel tempo, sono più sensibili agli aumenti dei tassi di interesse, che solitamente, ma non sempre, impattano maggiormente sulle loro valutazioni.

I titoli Growth, quindi, tendono a performare meglio durante i cicli espansivi o in periodi di grandi rialzi. Questi titoli sono favoriti da una diminuzione dei tassi di interesse e dall’incoraggiamento di nuovi investimenti. Inoltre, la presenza di inflazione alla fine di questi cicli di mercato tende ad alleggerire il peso reale dei debiti di queste aziende.

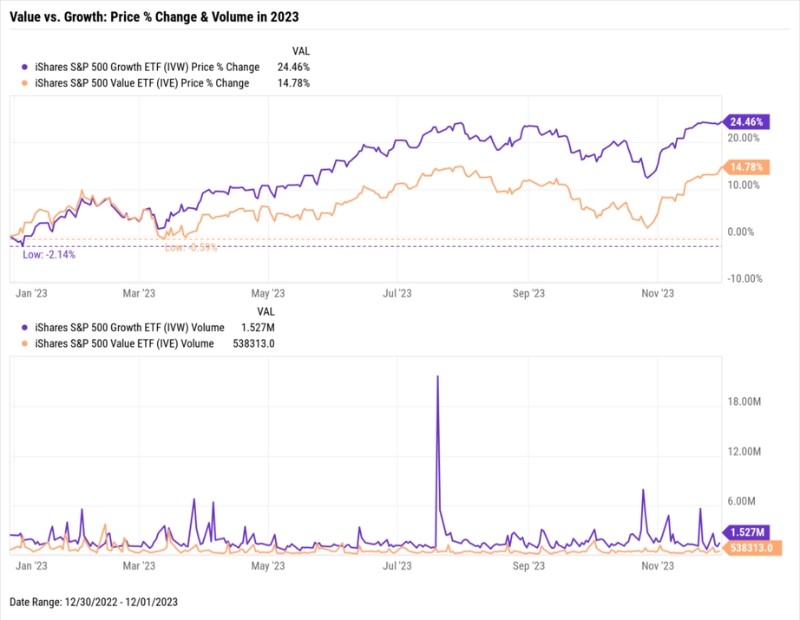

Gli ultimi due anni sono uno splendido esempio per avere chiara questa correlazione dei titoli con i cicli rialzisti e ribassisti dei mercati.

L’anno 2022 è stato un anno pessimo per i titoli azionari in generale, ma come puoi vedere da quest’immagine, i titoli value hanno retto maggiormente i ribassi e performato meglio.

Andamento dei titoli value rappresentato dalla linea arancione:

Nell’immagine seguente puoi vedere la situazione opposta nel 2023, anno molto positivo e che ha visto una sovraperformance importante dei titoli growth.

Andamento dei titoli growth rappresentati dalla linea viola:

Molti credono, erroneamente, che i migliori investitori siano coloro che hanno acquistato solo titoli Value nel 2022 e solo titoli Growth nel 2023.

Certo, questa sarebbe stata la strategia ideale, ma se hai deciso di seguirci significa che sei un investitore consapevole e sai benissimo che è impossibile avere il timing perfetto per elaborare una strategia di questo tipo.

Noi di Cristail crediamo che non si possa creare un portafoglio equilibrato prescindendo da una o dall’altra categoria.

Il cosiddetto “investitore intelligente” sa trovare opportunità di investimento in entrambe le categorie, comprando combinazioni di titoli value e titoli growth che offrono buone sottovalutazioni, in base al contesto di mercato più appropriato.

Grazie a questo approccio la strategia Cristail Infinity, è riuscita a ridurre significativamente il drawdown nel terribile anno 2022, chiudendo l’anno addirittura con un performance positiva, mentre i principali indici sprofondavano nel rosso.

Anche nel 2023, anno dominato dai “Magnifici 7”, la strategia è riuscita a superare il benchmark e lo ha fatto con meno rischi: l’elevata liquidità detenuta nel corso dell’anno ha infatti permesso di ottenere questa sovra-performance con rischi nettamente più contenuti rispetto al mercato, cioè con meno volatilità e con meno drawdown.

Se sei interessato al servizio Cristail Infinity invia la tua candidatura: https://cristail.com/cristail-infinity

Team Cristail