Ci sono momenti in cui fare stock picking è meno vantaggioso e conviene replicare un indice di riferimento, come l’S&P 500. Questo dipende dalla volatilità dei singoli titoli rispetto all’indice. Guardando il VIX oggi, il mercato può sembrare tranquillo. Tuttavia, solo una volta negli ultimi 25 anni le azioni hanno mostrato una tale oscillazione mentre il mercato nel suo complesso è rimasto così stabile.

Questo scenario è evidente osservando l’indice di dispersione DSPX del CBOE, che indica una notevole dispersione dei rendimenti dei singoli titoli rispetto alla volatilità complessiva del mercato.

Cos’è l’indice DSPX e a cosa serve?

L’indice Cboe S&P 500 Dispersion (DSP) misura la dispersione attesa nell’S&P 500 nei prossimi 30 giorni di calendario. Il valore è calcolato a partire dai prezzi delle opzioni sull’indice S&P 500 e dai prezzi delle opzioni su singoli titoli selezionati dell’S&P 500.

L’indice di dispersione fornisce un indicatore delle aspettative del mercato sull’entità dei movimenti idiosincratici dei prezzi dei componenti dell’S&P 500 nei prossimi 30 giorni. In altre parole, mentre VIX fornisce una misura della volatilità complessiva del mercato, il DSPX mette in evidenza la dispersione tra i singoli titoli.

Questo indicatore può aiutare i gestori di portafoglio a valutare le opportunità per la selezione dei titoli e la generazione di alfa. La dispersione può essere infatti utilizzata per valutare l’attrattiva relativa della sovraesposizione o sottoesposizione ai singoli titoli rispetto all’aggregato dell’indice di riferimento.

Al momento, l’indice VIX si trova a 13 punti, mentre l’indice DSPX è a 26.8 punti. Sebbene attualmente ci sia questa differenza , questi due indici sono spesso correlati in modo significativo. Quando la volatilità dei componenti dell’indice S&P 500 aumenta, aumenta anche la volatilità dell’indice S&P 500. Di conseguenza, l’indice di dispersione tende ad aumentare insieme all’indice VIX.

Ecco un confronto grafico tra i due andamenti, in blu il DSPX, in arancione il VIX:

Basandosi sui dati storici in tempo reale dell’indice VIX e sui livelli storici ipotetici dell’indice di dispersione, è possibile tracciare una serie temporale e un confronto tra grafici a dispersione delle due serie. Sebbene distinti, i due indici seguono andamenti simili nel tempo e i loro livelli assoluti sono positivamente correlati.

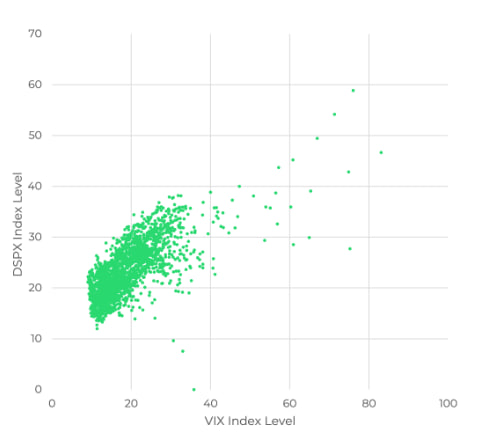

Il grafico seguente mostra una relazione tra il livello dell’indice VIX e il livello dell’indice DSPX. Ogni punto sul grafico (analisi CBOE) rappresenta una coppia di valori VIX e DSPX osservati in un determinato momento.

Il grafico conferma che esiste una relazione significativa tra la volatilità del mercato e la dispersione dei rendimenti dei singoli titoli. Quando la volatilità del mercato è alta, anche la dispersione dei rendimenti tende ad aumentare.

Guardando i valori attuali del VIX e del DSPX, possiamo trarre delle considerazioni importanti. Visto che questi due valori, attualmente, si discostano notevolmente, ciò indica che il rischio idiosincratico, ossia il rischio specifico legato a singoli titoli, è nettamente maggiore rispetto al rischio sistemico, che riflette le fluttuazioni dell’intero mercato.

Questo fenomeno suggerisce che ci sono maggiori rischi associati alla selezione di singoli titoli rispetto all’investimento nell’indice complessivo. Tuttavia, un rischio idiosincratico più elevato implica anche maggiori opportunità di rendimento per gli investitori disposti a prendere decisioni informate e a gestire attentamente il loro portafoglio.

Vista la storica correlazione tra i due indici, data sia da elementi intrinseci che dalle formule con cui sono costruiti, possiamo affermare che molto probabilmente questo spread andrà a ridursi. Questo può avvenire in due modi: o con l’aumento della volatilità complessiva del mercato nelle prossime settimane, oppure con la diminuzione delle oscillazioni dei singoli titoli che hanno provocato questo gap.

Intanto , In questa fase, le ricompense saranno maggiori per coloro che riusciranno a selezionare i giusti titoli piuttosto che seguire passivamente un indice di riferimento.